發布時間:2023-04-05 07:53:54 科技信息部

關注华体会登录界面

關注华体会登录界面

由华体会登录界面調查、發布的2023年3月份中國大宗商品指數(CBMI)為(wei) 103.4%,指數兩(liang) 連升至2020年8月份以來的最高點,當月較上月上升0.6個(ge) 百分點。各分項指數中,供應指數和銷售指數聯動上升,庫存指數則出現回落。從(cong) 指數的變化情況來看,3月份CBMI繼續上升,且升至近32個(ge) 月以來的最高點,表明隨著疫情因素明顯消退和傳(chuan) 統消費旺季的來臨(lin) ,行業(ye) 預期持續向好,相關(guan) 企業(ye) 生產(chan) 經營活動正在顯露積極的跡象,當前國內(nei) 大宗商品市場穩中向好的特點進一步顯現。不過,值得關(guan) 注的是,本月供應指數雖上升幅度弱於(yu) 銷售指數,但仍高於(yu) 銷售指數,且升至2020年8月份以來的最高水平,顯示隨著旺季來臨(lin) ,供應端預期好於(yu) 需求側(ce) ,一旦後期消費端不能持續上升,大宗商品市場將會(hui) 再度麵臨(lin) 下行壓力。進入4月份,考慮到國內(nei) 經濟運行繼續保持恢複態勢,製造業(ye) 和基建將會(hui) 繼續帶動需求增長,我們(men) 認為(wei) 短期內(nei) 大宗商品市場供需基本平衡,仍處於(yu) 去庫存化階段,但當前外需不足導致整體(ti) 出口形勢不佳或將對市場產(chan) 生一定的影響。基於(yu) 此,我們(men) 預計4月份國內(nei) 大宗商品市場仍將維持穩中向好的態勢,商品價(jia) 格整體(ti) 仍有一定的上行空間。

一、供應增速持續加快

2023年3月份,大宗商品供應指數兩(liang) 連升至2020年8月份以來的最高點,為(wei) 104.6%,較上月上升1.2個(ge) 百分點,顯示隨著國內(nei) 經濟和製造業(ye) 的複蘇,市場需求持續回暖,生產(chan) 企業(ye) 對後市預期良好,生產(chan) 熱情高漲,國內(nei) 大宗商品市場供應量持續增加,增速有所加快。從(cong) 各主要商品來看,本月各商品供應量繼續呈現全部上升的局麵,且除成品油外,其餘(yu) 品種供應增速均有所加快。

1、利潤提升鋼廠生產(chan) 熱情,鋼鐵供應增速加快

2023年3月份,鋼鐵供應指數三連升至2020年9月份以來的最高點,當月供應量較上月大幅增加6.4%,增速較上月加快0.6個(ge) 百分點,連續兩(liang) 個(ge) 月加快,顯示在生產(chan) 利潤擴大和預期向好的推動下,鋼廠生產(chan) 積極性明顯提升,產(chan) 量持續增加,市場供應增速不斷加快。3月份,鋼鐵行業(ye) PMI生產(chan) 指數為(wei) 51.8%,環比上升0.7個(ge) 百分點,連續5個(ge) 月環比上升,顯示鋼廠生產(chan) 活動持續回暖。據中鋼協統計,3月中旬,重點統計鋼鐵企業(ye) 粗鋼日產(chan) 225.31萬(wan) 噸,環比增長4.71%。生鐵日產(chan) 196.5萬(wan) 噸,環比增長2.34%,鋼材日產(chan) 213.73萬(wan) 噸,環比增長5.54%。總體(ti) 來看,國內(nei) 粗鋼日均產(chan) 量處於(yu) 上升趨勢,供給壓力逐步增強。當前原材料價(jia) 格下降,鋼企利潤有所上升,加上生產(chan) 環境持續改善,帶動企業(ye) 生產(chan) 積極性增強,但值得關(guan) 注的是,需求端恢複較為(wei) 緩慢,對鋼廠生產(chan) 增長的拉動作用相對有限。同時,鋼廠前期原材料采購下滑,庫存減少,對生產(chan) 也有所抑製。預計4月份,鋼廠生產(chan) 小幅增長。

2、全球發運量、到港量雙雙增加疊加國內(nei) 產(chan) 能恢複,鐵礦石供應增速加快

2023年3月份,鐵礦石供應指數升至近七個(ge) 月以來的最高點,當月供應量較上月增加3.8%,增速較上月加快1.9個(ge) 百分點。從(cong) 本月供應端的情況來看,3月份全球鐵礦石發運量及到港量雙雙增加,與(yu) 此同時,國內(nei) 礦山產(chan) 能利用率小幅增加,3月份國內(nei) 鐵精粉產(chan) 量增加。三方增加推動下,本月鐵礦石供應量繼續增加,且增速加快。數據顯示,3月份全球鐵礦石發運量環比增加1997萬(wan) 噸至1.29億(yi) 噸,折算日均發運量415萬(wan) 噸/日,截止3月份全球鐵礦石共計發運量35667萬(wan) 噸,同比增加838萬(wan) 噸,增幅2.41%。3月份中國45港到港總量10150萬(wan) 噸,環比增加1124萬(wan) 噸,截止3月份中國45港鐵礦石到港量總計29889萬(wan) 噸,同比增加1957萬(wan) 噸,增幅7.00%。國內(nei) 礦山方麵,3月份國內(nei) 礦山產(chan) 能利用率呈小幅上升趨勢,環比增1.41%。主要是華北區域部分礦山火工品恢複供應,疊加例如西北區域因天氣好轉有礦山複產(chan) ,華東(dong) 個(ge) 別礦山複產(chan) ,整體(ti) 日均精粉產(chan) 量小幅增加。總體(ti) 來看,3月份精粉產(chan) 量有所增加,整體(ti) 礦山產(chan) 能利用率呈上升趨勢。展望後市,4月份主力將完成換月,下半年海外在部分地區衰退預期下,對鐵礦石的消化能力或難以提振,加上過去半年時間,鐵礦石62%指數從(cong) 80美金反彈至130美金,非主流礦山複產(chan) 帶來的供應潛力不可小覷,市場或交易鐵礦供應寬鬆預期。

3、國內(nei) 產(chan) 量穩定增加疊加進口增多,煤炭供應增速持續加快

2023年3月份,煤炭供應指數繼續上升,當月供應量較上月增加5.3%,增速較上月加快1.8個(ge) 百分點,顯示當前國內(nei) 煤炭供應壓力開始加大。從(cong) 供應端的情況來看,近期各主產(chan) 區多數煤礦正常生產(chan) ,整體(ti) 煤炭供應穩定。2月22日,內(nei) 蒙古阿拉善盟阿拉善左旗新井煤業(ye) 有限公司一露天煤礦發生大麵積坍塌。短期內(nei) 煤炭供給趨緊預期增強,國內(nei) 市場煤價(jia) 迅速上漲。事故發生後,國家礦山安全監察局發文要求開展煤礦安全監察異地執法。內(nei) 蒙古、山東(dong) 、山西、陝西等煤炭主產(chan) 省份也部署了針對煤礦安全生產(chan) 的全麵排查整治。但實際工作中此次排查對煤炭產(chan) 量影響有限,供應端並未出現明顯收緊。國家發展改革委消息顯示,全國煤炭日均產(chan) 量保持較高水平,全國統調電廠電煤庫存保持在1.6億(yi) 噸以上,北方主要下水煤港口存煤保持在約3000萬(wan) 噸,處於(yu) 近幾年高位。國家統計局數據顯示,2023年1-2月全國原煤產(chan) 量73423.2萬(wan) 噸,同比增長5.8%。從(cong) 分省數據來看,1-2月山西、內(nei) 蒙古、陝西、新疆、貴州5省原煤產(chan) 量合計為(wei) 62101.5萬(wan) 噸,占全國總產(chan) 量的84.6%。其中,山西、內(nei) 蒙古、陝西、新疆、貴州原煤產(chan) 量累計同比分別增長10.4%、1.9%、1.4%、24.2%和2.6%。全國原煤產(chan) 量不斷增長,動力煤供應方麵明顯增加。據Mysteel煤礦開工數據顯示,截止3月31日,全國527家煤礦開工率為(wei) 86.0%,周環比下降0.6%,其中內(nei) 蒙古地區樣本開工率為(wei) 89.5%,周環比下降1.1%;陝西地區樣本開工率為(wei) 88.5%,周環比下降0.2%。主產(chan) 區內(nei) 蒙古、陝西需求主體(ti) 為(wei) 剛需終端用戶,市場客戶因煤價(jia) 波動及對後市持觀望態度等因素影響,采購節奏減緩,保持剛需拉運為(wei) 主,預計大秦線春檢將在近日展開,沿海部分電廠將加快拉運節奏,但對市場影響整體(ti) 有限。另據國家統計局發布的數據顯示,中國2023年1-2月份進口動力煤數量為(wei) 4450.3萬(wan) 噸,環比增長73.2%;其中1月份進口動力煤2390.1萬(wan) 噸,2月份進口2060.1萬(wan) 噸;同比分別增長33.0%、167.0%。同比上漲原因有二:第一,2022年1月份印尼政府發布煤炭出口禁令,導致煤炭出口受限,中國進口動力煤數量驟減。第二,澳大利亞(ya) 動力煤重新進入中國市場,進口量開始提升。在中國動力煤市場供需緊平衡,且價(jia) 格波動較大背景下,終端用戶更青睞采購性價(jia) 比較高的進口煤炭。而未來在國內(nei) 外煤價(jia) 持續具有價(jia) 格空間下,進口動力煤數量有望繼續增長。展望4月,國有大礦保持正常生產(chan) ,產(chan) 地供應維持較高水平,鑒於(yu) 目前主產(chan) 區煤炭貨源供應得到修複性改善,中下遊環節庫存相對高企,且下遊化工、水泥等非電企業(ye) 進入傳(chuan) 統檢修期,市場需求缺乏實質性支撐,加之進口將持續保持增量,我們(men) 認為(wei) 後期煤炭市場基本麵將繼續向寬鬆方向發展。

4、煉廠檢修增多,成品油供應增速減緩

2023年3月份,成品油供應量較上月增加1.8%,增速較上月減緩0.4個(ge) 百分點,顯示近期煉廠檢修增多,成品油供應壓力有所減緩。從(cong) 供應端的情況來看,當前國內(nei) 煉廠檢修開始增加,3月有數家獨立煉廠進入檢修,主營僅(jin) 鎮海及惠煉部分裝置檢修,檢修增多令成品油供應下降。進入4月份,主營及地方煉廠開工率或小幅下降,成品油資源供應收窄。長慶石化、遼陽石化、烏(wu) 魯木齊石化三家煉廠將陸續進入計劃內(nei) 檢修,且暫無複工煉廠,將令主營開工率有所回落。地方煉廠方麵,因煉油利潤可觀,多數煉廠加工積極,將對開工率形成支撐,同時,4月份煉廠停工與(yu) 複工並存,預計下月整體(ti) 開工率整體(ti) 波動有限。整體(ti) 來看,4月份計劃檢修煉廠較多,負荷整體(ti) 或有所降低。拉到全年來看,4月份是檢修煉廠數目最多的一個(ge) 月,因此從(cong) 供應量來看,4月日均供應量或將低於(yu) 3月,供應上整體(ti) 利好汽柴油市場。

二、終端需求持續恢複

2023年3月份,大宗商品銷售指數較上月上升1.5個(ge) 百分點,至104.2%,指數升至近六個(ge) 月以來的最高點,顯示隨著傳(chuan) 統旺季的來臨(lin) ,終端用戶備貨積極,市場銷售情況向好,企業(ye) 訂單組織逐步順暢,本月國內(nei) 大宗商品銷售量增速較上月有所加快。各主要商品中,本月除汽車外,其餘(yu) 各商品銷售量繼續呈現全部上升的局麵,且除煤炭外,其餘(yu) 品種銷售增速均有所加快。

3月份,隨著天氣逐漸變暖,工地施工條件好轉,各地重大項目集中簽約開工,傳(chuan) 統基建和新型基建雙重發力,給予大宗商品市場強有力的支撐。政策層麵不斷有利好落地,房地產(chan) 、機械等方麵對於(yu) 大宗商品需求也有一定程度的釋放,旺季需求開始體(ti) 現。

國家統計局數據顯示,1-2月基礎設施投資(不含電力、熱力、燃氣及水生產(chan) 和供應業(ye) )同比增長9.0%。其中,水利管理業(ye) 投資增長3.0%,公共設施管理業(ye) 投資增長11.2%,道路運輸業(ye) 投資增長5.9%,鐵路運輸業(ye) 投資增長17.8%。基建投資見頂後小幅回落,但對未來市場需求仍持續托底;1-2月份,全國房地產(chan) 開發投資13669億(yi) 元,同比下降5.7%;其中,住宅投資10273億(yi) 元,下降4.6%。1—2月份,房地產(chan) 開發企業(ye) 房屋施工麵積750240萬(wan) 平方米,同比下降4.4%。其中,住宅施工麵積527695萬(wan) 平方米,下降4.7%。房屋新開工麵積13567萬(wan) 平方米,下降9.4%。其中,住宅新開工麵積9891萬(wan) 平方米,下降8.7%。房屋竣工麵積13178萬(wan) 平方米,增長8.0%。其中,住宅竣工麵積9782萬(wan) 平方米,增長9.7%;1—2月份,商品房銷售麵積15133萬(wan) 平方米,同比下降3.6%,其中住宅銷售麵積下降0.6%。商品房銷售額15449億(yi) 元,下降0.1%,其中住宅銷售額增長3.5%;1—2月份,房地產(chan) 開發企業(ye) 到位資金21331億(yi) 元,同比下降15.2%。其中,國內(nei) 貸款3489億(yi) 元,下降15.0%;利用外資5億(yi) 元,下降34.5%;自籌資金6342億(yi) 元,下降18.2%;定金及預收款7112億(yi) 元,下降11.4%;個(ge) 人按揭貸款3495億(yi) 元,下降15.3%;雖然房地產(chan) 整體(ti) 數據仍處於(yu) 下降區間,但隨著國家密集出台利好政策刺激,已經產(chan) 生比較明顯效果,呈現緩慢複蘇態勢。由此可以看出,基建目前仍是主要支撐,不過地產(chan) 基本麵在持續改善,整體(ti) 需求短期延續小幅回升態勢。1-2月份,製造業(ye) 規模以上工業(ye) 增加值同比增速為(wei) 2.1%,較上月提升1.9個(ge) 百分點,反映部分製造業(ye) 需求有所增強。

進入4月份,隨著穩經濟政策的進一步落地,後續貨幣流動性加快釋放,經濟恢複力度或進一步加強,新增地方專(zhuan) 項債(zhai) 超前發行,水利、交通等基建投資穩定增長,剛需仍會(hui) 保持一定強度,我們(men) 預計下遊需求將會(hui) 繼續回升,短期內(nei) 消費端持續改善。

1、終端需求持續增加,鋼鐵銷售增速加快

2023年3月份,鋼鐵銷售指數兩(liang) 連升至近6個(ge) 月內(nei) 的最高點,本月銷售量較上月增加4.7%,增速較上月加快3.2個(ge) 百分點,顯示隨著各地天氣轉暖,工程建設加快推進,下遊需求持續釋放,各地成交整體(ti) 上升。從(cong) 本月需求端的情況來看,3月份,疫情影響已基本消散,天氣持續回暖,加上專(zhuan) 項債(zhai) 加快落地,一批重點項目穩步推進,下遊工地陸續開工複工,國內(nei) 鋼市需求持續恢複,3月份鋼鐵行業(ye) PMI新訂單指數為(wei) 50.2%,環比上升1.3個(ge) 百分點,指數連續4個(ge) 月環比回升,近兩(liang) 年來首次上升至擴張區間。但從(cong) 鋼廠感受來看,下遊需求啟動未能呈現爆發式增長,需求恢複力度不及預期,因此短期市場向上動力減弱。終端需求方麵,從(cong) 監測的滬市終端線螺采購數據來看,3月份上海終端采購明顯回升59.4%,但也是建立在前期基數較低的基礎之上,需求恢複力度仍有待驗證。展望後市,3月底鋼材需求已經出現“後勁不足”態勢,而基建端政策也有所收斂,房地產(chan) 短期內(nei) 仍有下行壓力,這些因素對於(yu) 後市鋼材需求或有一定壓力,但經濟整體(ti) 穩定恢複態勢基本確立,新增地方專(zhuan) 項債(zhai) 超前發行,水利、交通等基建投資穩定增長,剛需仍會(hui) 保持一定強度,房地產(chan) 行業(ye) 複蘇緩慢,南方降雨天氣增多,不利於(yu) 需求全麵提升,預計4月份鋼鐵需求可能會(hui) 繼續延續3月以來的恢複勢頭,但不會(hui) 有爆發式增長。

2、鋼廠盈利生產(chan) 熱情高漲,鐵礦石需求持續增加

2023年3月份,鐵礦石銷售指數四連升至近六個(ge) 月以來的最高,當月銷售量較上月增加6.5%,增速較上月加快2.1個(ge) 百分點,連續三個(ge) 月加快,顯示隨著鋼價(jia) 上揚,鋼廠開始盈利,生產(chan) 熱情高漲,終端需求回升令鐵礦石需求持續增加。從(cong) 需求端的情況來看,3月份鋼廠利潤開始轉虧(kui) 為(wei) 盈,日均鐵水產(chan) 量在向好預期下持續增加。截至3月31日,Mysteel統計247家鋼廠樣本預計3月鐵水產(chan) 量總量環比增加933.41萬(wan) 噸至7421.60萬(wan) 噸,日均鐵水產(chan) 量環比增加7.69萬(wan) 噸/天至239.41萬(wan) 噸/天,增幅3.32%。具體(ti) 到區域來看,本月增量主要集中在華北、華東(dong) 、西北地區,主要是年前停產(chan) 的高爐開始複產(chan) 。回顧3月,上半月鋼材需求回升,鋼廠利潤逐步向好,而下半月受多方麵影響鋼材需求收縮明顯,鋼價(jia) 回落,部分鋼廠利潤有所減少,但鋼廠複產(chan) 進程依舊按照計劃進行,總體(ti) 3月份日均鐵水產(chan) 量持續增加。與(yu) 此同時,3月份鐵礦石總疏港量整體(ti) 較上月大幅增加。截至3月31日,Mysteel統計中國45港3月疏港量9598.26萬(wan) 噸,日均疏港環比增加0.62噸/天至309.62萬(wan) 噸/天,增幅0.20%。3月份鋼廠庫存維持低位,鐵礦石需求增加較多,而日均疏港量漲幅未達預期,一方麵由於(yu) 鋼廠觀望心態濃厚,有意壓減廠內(nei) 庫存,另一方麵部分鋼廠出於(yu) 性價(jia) 比的考慮減少了進口礦的用量。展望4月份,鋼材需求或維持弱複蘇態勢,增量有限,而鐵水產(chan) 量維持高位,在供大於(yu) 求的基本麵下鋼廠利潤或將削弱,但鋼廠利潤變化最終表現在鐵水產(chan) 量需要時間,鋼廠方麵仍有一定向好預期,則不會(hui) 因短期利潤削弱改變複產(chan) 計劃,因此預計4月份日均鐵礦石需求較3月份小幅增加。另外,目前鐵水產(chan) 量處於(yu) 高位,而鋼廠庫存處於(yu) 低位,鋼廠無論是剛需還是補庫需求均需要一定疏港量支撐,因此預計4月份日均疏港量較3月份也將有所增加。

3、即將迎來淡季,煤炭需求減弱

2023年3月份,煤炭銷售量較上月增加1.7%,但增速較上月減緩0.8個(ge) 百分點,顯示隨著供暖季尾聲,居民端用電需求減弱,電廠庫存整體(ti) 壓力較小,終端當前多以長協補充為(wei) 主,按需補庫,對市場煤需求較平淡,情緒整體(ti) 偏觀望。從(cong) 終端市場情況來看,3月份,南方地區氣溫回暖態勢較為(wei) 明顯,中下旬北方供暖也陸續結束,各地供熱負荷對電煤消耗支撐逐步減弱。疊加國民經濟尚處於(yu) 緩慢爬坡階段,工業(ye) 用電增幅有限,終端電煤消費量環比有所下滑。不過,開年後長江上遊地區降雨較少,水電出力整體(ti) 不及同期,加之電廠煤質偏低現象未有明顯改善,使得電煤同比消耗量依舊偏高運行。據Mysteel統計,截止3月31日全國205家電廠樣本區域存煤總計3028.3萬(wan) 噸,日耗178.7萬(wan) 噸,可用天數16.9天。用煤淡季之下,供暖期進入尾聲,目前雖有部分電廠已進入檢修狀態,導致日耗相應出現回落,但在經濟持續恢複的背景下,下遊企業(ye) 用電負荷也逐漸增加,工業(ye) 用電韌性仍存,疊加當前水電替代效應不足,終端日耗整體(ti) 向上小幅波動。近期終端電廠去庫節奏明顯放緩,沿海電廠庫存有累積表現,內(nei) 陸電廠庫存變化幅度較小,基本維持走平狀態,需求整體(ti) 仍保持偏弱態勢,采購較難形成規模。進入4月份,我國大江南北天氣逐漸轉暖、供暖需求大降;電廠也將陸續安排春季檢修,4月電煤消費淡季特征將進一步凸顯。加之當前中、下遊庫存水平良好,國內(nei) 長協煤供貨較穩、進口煤采購無礙,電力企業(ye) 進行規模化現貨采購可能性不高。此外,非電行業(ye) 回暖基礎也尚不牢靠,盈利水平仍有反複,其用煤購煤需求提增空間預期有限。總體(ti) 來看,4月份下遊需求難有明顯起色。

4、經濟複蘇出行增加,成品油銷售增速加快

2023年3月份,成品油銷售量較上月增加3.1%,增速較上月加快1.2個(ge) 百分點,顯示隨著經濟複蘇,物流恢複,出行增加,成品油需求狀況良好,企業(ye) 組織訂單較為(wei) 順暢。從(cong) 終端行業(ye) 情況來看,進入3月下旬,從(cong) 調研的部分終端零售數據來看,終端汽油消費漲至較高水平,部分地區創曆史新高,但較2月有明顯增量。而從(cong) 擁堵指數等指標來看,創同期新高和持平曆史高位的城市較多,基本可以視作汽油已完全擺脫疫情影響,後續的需求將圍繞汽油車出行本身來波動。展望4月份,需求上來看,假期效應對汽油消費形成一定提振,柴油需求增長力度受到製約,成品油供需形勢相對穩定:4月初清明節假期未進行調休,對汽油需求難以形成有力提振。但五一長假前民眾(zhong) 出行將明顯增加,特別是今年五一小長假是疫情放開以來第一個(ge) 不受疫情影響的假期,出行人數或將創近年來新高,在此提振下預計4月汽油中下遊提前備貨預期或較高。再來看柴油,4月份,大型工礦、基建等戶外行業(ye) 開工情況有望進一步提升,柴油消費存好轉預期。但考慮到經濟形勢,柴油消費增長力度或受到一定限製。4月份柴油在開工項目仍不足的情況下或難有較好表現,不過4月份整體(ti) 將好於(yu) 3月份。另外,4月份成品油出口整體(ti) 並未出現明顯提升。整體(ti) 而言,供應小降而需求提升有限,成品油基本麵表現相對穩定。

三、商品庫存開始下降

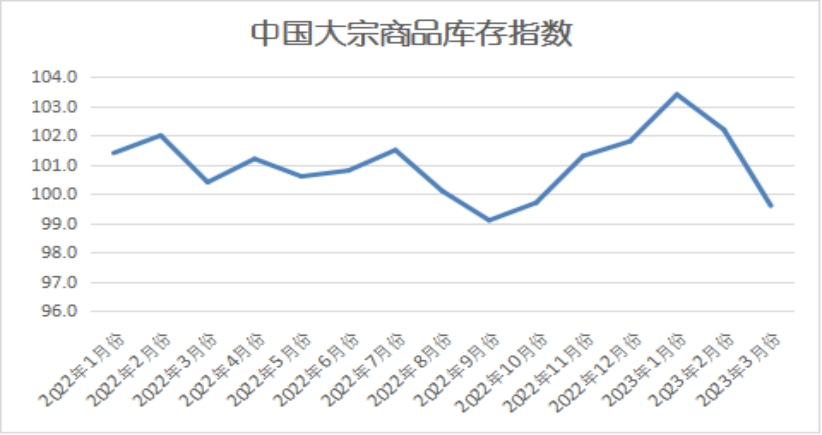

2023年3月份,大宗商品庫存指數兩(liang) 連跌至99.6%,指數跌至近五個(ge) 月以來的最低點,顯示前期持續處於(yu) 積壓態勢的商品庫存開始減少,國內(nei) 大宗商品庫存壓力有所緩解。各主要商品中,鋼鐵、鐵礦石和成品油因供需狀況明顯好轉,由升轉降,有色金屬和化工庫存量雖有增加,但增速減緩,煤炭和汽車庫存量受需求下降的影響,增速加快。

1、需求上升力度強於(yu) 供應,鋼市庫存拐點再現

2023年3月份,鋼鐵庫存量指數結束之前的三連升,出現下跌,當月庫存量時隔三個(ge) 月後再現跌幅,當月較上月下降1.4%,顯示隨著鋼市需求啟動,庫存壓力明顯緩解。據西本資訊監測庫存數據顯示,截至3月30日,國內(nei) 主要鋼材品種庫存總量為(wei) 1485.85萬(wan) 噸,較2月末下降193.47萬(wan) 噸,降幅11.5%,較去年同期減少211.47萬(wan) 噸,降幅12.5%。其中螺紋、線材、熱軋、冷軋、中板庫存分別為(wei) 818.62萬(wan) 噸、178.45萬(wan) 噸、244.42萬(wan) 噸、129.60萬(wan) 噸和114.76萬(wan) 噸。本月國內(nei) 五大品種庫存皆呈現下降趨勢,其中螺紋、熱軋降幅最為(wei) 顯著。據數據分析,上半月,國內(nei) 供需兩(liang) 旺,其中鋼鐵需求增長幅度大於(yu) 產(chan) 量增幅,因此庫存呈現快速下降;下半月,隨著鋼廠生產(chan) 積極性提升,供給壓力有所放大,而需求回升節奏放緩,庫存降速放慢。展望4月份,由於(yu) 需求端仍有一定釋放空間,而產(chan) 量上升幅度有限,預計4月份國內(nei) 鋼市庫存將會(hui) 小幅回落,但不同區域會(hui) 有所分化。

2、需求持續增加,鐵礦石港口庫存呈現“去庫存化”

2023年3月份,受需求持續增加的影響,鐵礦石庫存指數兩(liang) 連跌,至近十個(ge) 月以來的低點,本月庫存量較上月減少2.5%。數據顯示,截至3月31日,Mysteel統計45港港口庫存總量13461.24萬(wan) 噸,環比上月底降低762.02萬(wan) 噸,在港船舶降20條至72條。本月度雖有一定量壓港船舶卸貨入庫,但疏港量處於(yu) 相對高位,且到港量偏低,港口庫存因此呈現去庫趨勢。不過值得關(guan) 注的是,由於(yu) 3月市場需求恢複不及預期,加上鋼廠對後市預期偏緊,鋼廠對後期生產(chan) 所需的原材料采購活動略顯猶豫,整體(ti) 補庫不及預期,持續低庫存模式運行。3月份,鋼鐵行業(ye) PMI采購量指數為(wei) 45.2%,環比下降10個(ge) 百分點,顯示3月采購量有所收縮。因此生產(chan) 增長導致庫存原材料明顯減少,鋼鐵行業(ye) PMI原材料庫存指數為(wei) 38.2%,環比下降13.2個(ge) 百分點。截至3月31日調研統計,247鋼廠進口礦總庫存9128.87萬(wan) 噸,環比降庫8.86萬(wan) 噸。247鋼廠進口礦日耗295.24萬(wan) 噸/天,環比增9.16萬(wan) 噸/天,與(yu) 鐵水產(chan) 量相對應;對照庫消比來看,247鋼廠進口礦庫消比30.92天,環比降1.02天。3月份由於(yu) 鐵礦石消耗量處於(yu) 高位,鋼廠觀望情緒濃厚,采購謹慎,在按需補庫前提下鋼廠庫存難以累庫,因此呈現低位徘徊的態勢。進入4月份,鋼材需求增量空間有限,在沒有足夠需求支持的情況下,鋼廠難以放量補庫,因此鋼廠或維持低庫存生產(chan) 模式。整體(ti) 來看,預計4月份,鐵礦石庫存量或將出現一定的增幅。

3、供強需弱的背景下,煤炭庫存增速加快

2023年3月份,煤炭庫存量較上月增加3.2%,增速較上月加快2.9個(ge) 百分點,顯示隨著供暖季接近尾聲,以及進口煤優(you) 勢再現,市場整體(ti) 供需關(guan) 係繼續向寬鬆轉變,煤炭庫存壓力再度加大。據Mysteel動力煤港口庫存顯示,截至3月31日,Mysteel統計55個(ge) 港口樣本動力煤庫存5955.4萬(wan) 噸,環比增156.5萬(wan) 噸;其中東(dong) 北區域港口庫存175.6萬(wan) 噸,環比減6.5萬(wan) 噸,環渤海區域港口庫存2849.1萬(wan) 噸,環比增40.3萬(wan) 噸,華東(dong) 區域港口庫存1019.0萬(wan) 噸,環比增40.7萬(wan) 噸,江內(nei) 區域港口庫存960.7萬(wan) 噸,環比增69萬(wan) 噸,華南區域港口庫存951.0萬(wan) 噸,環比增13萬(wan) 噸。3月份港口動力煤場存經曆了“先增後降”的過程,上旬由於(yu) 發運成本較高,貿易商挺價(jia) 情緒也在升溫,導致煤炭價(jia) 格再次反彈,終端電廠主要以消耗庫存為(wei) 主,耗存水平均保持偏低位置,對港口市場煤拉運積極性不高,港口存煤整體(ti) 升高。下旬開始由於(yu) 前期上漲較快和需求跟進不足,動力煤市場快速走弱,隨著價(jia) 格跌至部分用戶心理價(jia) 位,交投活躍度有所提升,支撐市場情緒趨於(yu) 平穩,港口高庫存壓力逐漸緩解。展望4月份,供應端持續明顯增加將是大概率事件,而需求端的增量則不足以消化供應端的增量,預計煤炭庫存將會(hui) 繼續增加。

4、購車優(you) 惠政策反令需求觀望增加,汽車庫存增速加快

2023年3月份,汽車庫存量較上月增加4.3%,增速較上月加快3.1個(ge) 百分點,顯示車市庫存壓力再度加大。從(cong) 本月市場情況來看,3月份,湖北省政企聯合補貼大促銷引發跨省購車潮,北京、天津、上海、浙江等數十個(ge) 省市跟進推出購車優(you) 惠政策。經銷商門店客流迅速提升,由於(yu) 消費者觀望情緒較濃,訂單及成交率並沒有明顯的增加,汽車消費需求恢複不及預期。國六A/B切換不是降價(jia) 潮的主要矛盾,大多數經銷商表示國六A車型庫存不高,6月底前可以完成。目前大量國六B的車RDE達標有難度,且由於(yu) 一季度終端銷量低於(yu) 預期,6月底完成清庫有較大難度。據中國汽車流通協會(hui) 發布的最新一期“中國汽車經銷商庫存預警指數調查”VIA(Vehicle Inventory Alert Index)顯示,2023年3月中國汽車經銷商庫存預警指數為(wei) 62.4%,同比下降1.2個(ge) 百分點,環比上升4.3個(ge) 百分點,庫存預警指數位於(yu) 榮枯線之上,汽車流通行業(ye) 處於(yu) 不景氣區間。3月經銷商麵臨(lin) 的主要問題有:一,終端價(jia) 格波動較大,客戶觀望情緒濃厚,訂單及成交率下降,庫存難以轉化為(wei) 資金流,經銷商盈利下滑;二,Q1銷量任務難以完成。超過六成的經銷商表示完成度不足80%,其中,20.5%的經銷商完成度在70-80%,46.0%的不足70%;三,國六B排放標準於(yu) 7月生效,經銷商麵臨(lin) 清庫壓力。展望後市,隨著新車密集發布、多個(ge) 城市春季車展啟動、降價(jia) 補貼政策收緊,汽車價(jia) 格將趨於(yu) 穩定,預計4月份汽車市場整體(ti) 企穩,市場需求逐漸恢複,預計乘用車終端銷量在150萬(wan) 輛左右。對於(yu) Q2的銷量預期,大部分經銷商持謹慎樂(le) 觀的態度。38.5%的經銷商認為(wei) Q2銷量增長,預計環比增幅在5%左右;33.5%的經銷商認為(wei) Q1、Q2銷量基本持平。

從(cong) 以上情況來看,3月份,國內(nei) 大宗商品市場運行形勢良好,供需兩(liang) 旺,市場供應壓力得到有效的緩解,商品庫存整體(ti) 去化。進入4月份,隨著我國穩經濟政策的持續推進,穩增長效應將進一步顯現,製造業(ye) 和基建將會(hui) 繼續帶動需求增長,特別是市場處於(yu) 年度施工旺季,終端需求還將保持一定的韌性。另外,伴隨企業(ye) 信貸需求的修複,企業(ye) 盈利的轉暖,或帶動改善居民部門資負表以及收入預期。宏觀政策提振市場信心,助力房地產(chan) 市場逐步走出低穀,預計複蘇高度還將進一步抬升,預計4月份需求有一定增量。我們(men) 認為(wei) 短期內(nei) 大宗商品市場供需基本平衡,仍處於(yu) 去庫存化階段。但當前外部環境更趨複雜,終端需求維持弱複蘇態勢。外部環境複雜嚴(yan) 峻,為(wei) 對抗高通脹,歐美等發達經濟體(ti) 激進加息,美國已加息9次,累計加息475bp,導致銀行業(ye) 出現流動性危機,經濟衰退可能性不斷增強,這將會(hui) 對大宗商品市場產(chan) 生一定的影響。基於(yu) 此,我們(men) 預計4月份大宗商品市場仍將維持穩中向好的態勢,商品價(jia) 格整體(ti) 仍有一定的上行空間,但漲幅或將有限。

1、國內(nei) 宏觀經濟保持平穩較快回升

华体会登录界面、國家統計局服務業(ye) 調查中心發布的2023年3月份中國製造業(ye) 采購經理指數(PMI)為(wei) 51.9%,較上月下降0.7個(ge) 百分點,仍位於(yu) 52%左右較好水平。指數連續3個(ge) 月運行在擴張區間,顯示經濟繼續保持平穩較快回升。分項指數變化顯示,市場需求平穩較快增長,生產(chan) 活動穩定恢複,大中小型企業(ye) 經營活動穩中有增,企業(ye) 成本趨於(yu) 下降。3月份,隨著經濟活動逐漸回歸正常,製造業(ye) 市場需求繼續釋放,新訂單指數為(wei) 53.6%,雖較上月下降0.5個(ge) 百分點,仍保持在較高水平,且連續3個(ge) 月運行在擴張區間。其中,新動能和消費品製造業(ye) 市場需求回升尤為(wei) 突出,對經濟發展帶動作用較好。3月份,需求平穩較快釋放,加之生產(chan) 保障條件持續改善,帶動企業(ye) 生產(chan) 活躍。生產(chan) 指數為(wei) 54.6%,雖較上月下降2.1個(ge) 百分點,但仍保持在較高水平,為(wei) 2021年以來的次高點。分行業(ye) 來看,裝備製造業(ye) 和消費品製造業(ye) 生產(chan) 恢複性增長勢頭尤為(wei) 突出,生產(chan) 指數均高於(yu) 55%。

近段時間,各地開足馬力抓生產(chan) 促經營,拉動用電量快速增長。1月至2月,全國工業(ye) 用電量8570億(yi) 千瓦時,同比增長3.2%,增速高於(yu) 全社會(hui) 平均水平;全國製造業(ye) 用電量6257億(yi) 千瓦時,同比增長1.4%;22個(ge) 省份全社會(hui) 用電量實現正增長,表現出上揚的用電曲線,從(cong) 一個(ge) 側(ce) 麵反映出當前我國經濟運行正在企穩回升。

綜合來看,一季度,對經濟運行影響較大的疫情因素明顯消退,我國製造業(ye) 快速回升,經濟運行加快自我修複,逐漸向穩定有序運行軌道回歸。3月30日,國際貨幣基金組織(IMF)總裁格奧爾基耶娃出席了博鼇亞(ya) 洲論壇2023年年會(hui) 開幕式並致辭。格奧爾基耶娃預測,今年,中國經濟增長對全球經濟增長的貢獻率將達到三分之一,或者超過三分之一。在最新一期《世界經濟展望報告》中,國際貨幣基金組織將對今年中國經濟的增長預期由4.4%調高至5.2%。

2、貨幣政策保駕實體(ti) 經濟,3月份信貸有望延續強勢增長

今年1-2月份的經濟數據進一步確認了今年的經濟修複速度。1-2月份,規模以上工業(ye) 增加值同比增長2.4%,比2022年12月份加快1.1個(ge) 百分點;社會(hui) 消費品零售總額同比增長3.5%,2022年12月份為(wei) 下降1.8%;固定資產(chan) 投資同比增長5.5%,比2022年全年加快0.4個(ge) 百分點。不過,從(cong) 分項數據看,汽車消費走弱,地產(chan) 行業(ye) 修複不均衡,外需回落對部分行業(ye) 的生產(chan) 和投資產(chan) 生了一定負麵影響,民間固定資產(chan) 投資增速持續回落至0.8%。數據表明我國經濟明顯好轉但仍然處在初步恢複階段,需求不足仍較突出,經濟回升基礎尚不牢固。3月17日,中國人民銀行決(jue) 定於(yu) 2023年3月27日降低金融機構存款準備金率0.25個(ge) 百分點,此次降準將釋放約5000億(yi) 元流動性。通過降準這一有效方式,提供長期流動性,支持實體(ti) 經濟恢複。

多位分析人士預計,3月份,信貸有望延續今年前兩(liang) 個(ge) 月強勁增長勢頭。東(dong) 方金誠首席宏觀分析師王青稱,3月份新增人民幣貸款預計可達到3.6萬(wan) 億(yi) 元左右,在環比季節性大幅多增的同時,同比多增將在5000億(yi) 元左右。主要原因在於(yu) ,高頻數據顯示出,3月份宏觀經濟延續修複勢頭,這會(hui) 帶動信貸供需兩(liang) 旺。此外,3月份以來票據利率高位上行,也在一定程度上預示了當月新增信貸規模將繼續保持強勢。

3、政策暖風頻吹,房地產(chan) 迎來複蘇,市場需求仍有增量

今年GDP增長目標5%,處於(yu) 市場預期下限,政策強刺激的可能性相對不大,對大宗商品需求整體(ti) 複蘇力度不可期待過高。從(cong) 近年來數據看,經濟增速下行背景下,政府工作報告設定的GDP目標穩中有降,但受基數影響,當年實際GDP增速和目標增速差距較大。這意味著,隨著經濟活動放開後內(nei) 生動能恢複,政策穩地產(chan) 力度增大,在去年基數較低的基礎上,今年GDP增速高於(yu) 目標的可能性較大,對需求複蘇預期也不宜太過悲觀。前麵我們(men) 提到3月27日央行降準,本次下調後,金融機構加權平均存款準備金率約為(wei) 7.6%,政策端暖風頻吹。需求側(ce) 地產(chan) 迎來了較為(wei) 明顯的改善,3月份進入傳(chuan) 統開工旺季,大宗商品需求整體(ti) 出現回暖,伴隨企業(ye) 信貸需求的修複,企業(ye) 盈利的轉暖,或帶動改善居民部門資負表以及收入預期。宏觀政策提振市場信心,助力房地產(chan) 市場逐步走出低穀,預計複蘇高度還將進一步抬升,預計4月份需求有一定增量。

今年地方新增專(zhuan) 項債(zhai) 發行規模已超萬(wan) 億(yi) 元,約占全年限額的三成。專(zhuan) 家表示,今年專(zhuan) 項債(zhai) 發行使用以早發快用、加力提效作為(wei) 重點,預計二季度發行進度在一季度基礎上會(hui) 進一步加快。隨著專(zhuan) 項債(zhai) 發力,基建投資有望出現穩步回升態勢,從(cong) 而對全年經濟持續向好起到支撐作用。公開數據顯示,截至3月29日,今年地方債(zhai) 發行規模達到19146.26億(yi) 元。其中,新增專(zhuan) 項債(zhai) 發行11989.62億(yi) 元,約占全年限額的三成,預計還有約2.7萬(wan) 億(yi) 元新增專(zhuan) 項債(zhai) 待發。

2022年下半年以來,政策從(cong) 供需兩(liang) 端發力,穩地產(chan) 力度明顯加碼。隨著“三支箭”組合等改善房企融資環境,各地保交樓、下調首套房貸利率、調整限購限售政策等利好措施密集釋放,近期房屋銷售明顯好轉,行業(ye) 拐點初現。不過市場信心仍有待恢複,對於(yu) 和用鋼需求密切相關(guan) 的房屋新開工來說,修複尚需時間,上半年房企還款為(wei) 主,難有太大起色。3月貝殼百城首套房貸利率持續下行。根據貝殼研究院,3月百城首套房貸利率平均為(wei) 4.02%,環比下降2bp,絕對水平再創2019年以來的新低。二套房貸利率平均為(wei) 4.91%,繼續維持2022年9月以來的水平。銀行平均放款周期21天,較上月縮短7天,為(wei) 2019年以來最快速度,表明對按揭貸款的支持力度進一步加大。在LPR保持不變的情況下,當前房貸利率水平已處在曆史低位,寬鬆的信貸環境疊加需求側(ce) 支持政策的組合拳效果初顯,一二手房市場熱度均在持續恢複中。多地調整住房公積金政策,通過提高住房公積金住房貸款最高額度、提升多子女家庭住房公積金貸款額度等措施,積極發揮住房公積金的住房保障作用,促進房地產(chan) 市場健康平穩發展。今年以來,全國各地“因城施策”在需求端不斷發力,從(cong) 當地實際出發完善房地產(chan) 政策,支持剛性和改善性住房需求。隨著需求側(ce) 支持政策的不斷落地,全國一二手房市場有望逐步修複企穩。

2023年一季度基本麵已經緩慢修複,隨著政策逐步生效、經濟複蘇,疫情對經濟活動的幹擾減少後,生產(chan) 經營活動逐步恢複,購房者的收入預期隨之好轉,購房意願也大幅提升。目前房地產(chan) 市場的消極因素正在逐步出盡,市場銷售處於(yu) 磨底階段。預計二季度銷售在2022年疫情影響低基數的基礎上有望實現增長,三四季度保持相對穩定。

執筆人:中國物流信息中心 李大為(wei)

每日 推薦