發布時間:2020-09-05 09:00:00 科技信息部

關注华体会登录界面

關注华体会登录界面

由华体会登录界面調查、發布的2020年8月份中國大宗商品指數(CBMI)為(wei) 102.5%,較上月回落2.3個(ge) 百分點。各分項指數中,供應指數和庫存指數明顯回落,銷售指數出現反彈。從(cong) 指數的變化情況來看,本月CBMI雖出現回落,但這主要是受供應指數大幅下跌的影響,而銷售指數觸底反彈,庫存指數也有明顯回落,顯示本月國內(nei) 大宗商品市場供需矛盾正在緩解,市場運行壓力開始減弱,“需求端表現強於(yu) 7月份”也符合我們(men) 之前的預期。進入9月份,隨著傳(chuan) 統施工旺季的來臨(lin) ,全國性的需求回升有望得到保障,基本麵將會(hui) 繼續好轉,加之宏觀麵持續向好,預計市場信心或將進一步好轉,進而帶動大宗商品現貨價(jia) 格的再次走強,但也要防止可能衝(chong) 高回落帶來的調整。

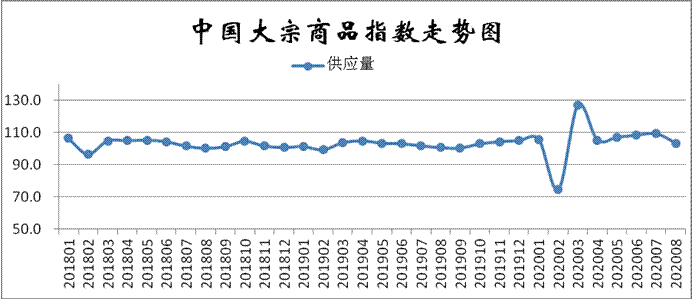

一、商品供應增速減緩。

2020年8月份,大宗商品供應指數為(wei) 103.3%,較上月回落5.9個(ge) 百分點,指數在連續四個(ge) 月上升後,本月出現回落,顯示大宗商品市場供應增速繼續下滑。從(cong) 各主要商品情況來看,本月各商品供應量均呈現較上月增加的態勢,但除成品油供應量增速繼續加快外,其餘(yu) 品種均呈現增速減緩的格局。

1、鋼廠生產(chan) 熱情下降,鋼鐵供應增速減緩

2020年8月份,鋼鐵供應指數跌至近六個(ge) 月的最低,當月供應量較上月增加2.4%,增速減緩4.0個(ge) 百分點,顯示隨著多地鋼企集中檢修,發布停減產(chan) 計劃,加上需求未達預期,鋼廠生產(chan) 熱情下降,產(chan) 量整體(ti) 有所下降,供應增速出現減緩。8月份,鋼鐵行業(ye) PMI生產(chan) 指數為(wei) 49.3%,較上月下降5.2個(ge) 百分點,在連續4個(ge) 月運行在50%以上後重回收縮區間。據中鋼協估算,8月全國重點統計鋼鐵企業(ye) 累計平均日產(chan) ,粗鋼環比減少0.85%、同比增長5.13%,生鐵環比增長0.06%、同比增長8.67%,鋼材環比減少1.67%、同比增長10.93%。進入9月份,隨著第二輪中央生態環境保護督察全麵啟動,國內(nei) 供給端壓力或將得到小幅緩解。然而在利潤驅使下,鋼廠生產(chan) 積極性依然較高,9月份鋼材產(chan) 量也不會(hui) 大幅下降,因此我們(men) 預計9月份國內(nei) 鋼材供給回落幅度有限。

2、鐵礦石供應增速有所緩解

2020年8月份,鐵礦石供應量較上月增加4.6%,增速減緩6.8個(ge) 百分點,整體(ti) 供應量連續六個(ge) 月增加,但本月增速明顯減緩,顯示近期鐵礦石到港量雖有小幅增加,但增量低於(yu) 預期,加之壓港問題仍較為(wei) 嚴(yan) 重,當前國內(nei) 市場鐵礦石供應壓力有所緩解,但在內(nei) 礦產(chan) 量高位以及外礦發貨量持續增加的背景下,整體(ti) 供應壓力依然較大。從(cong) 內(nei) 礦產(chan) 量情況來看,目前國內(nei) 礦山開工率已恢複至年內(nei) 高點,在高礦價(jia) 的刺激下,內(nei) 礦產(chan) 量有望維持高位。截止8月21日,全國266座礦山鐵精粉產(chan) 量43.63萬(wan) 噸/天,環比上月增長0.43萬(wan) 噸/天,同比增長2.09萬(wan) 噸/天(+5%);全國266座礦山產(chan) 能利用率69.15%,環比上月增長0.68個(ge) 百分點,同比增長3.31個(ge) 百分點。考慮到環保對礦山的影響減弱,疊加2019年高礦價(jia) 刺激了整個(ge) 國內(nei) 礦山投資,隨著新建產(chan) 能的投產(chan) ,後期國產(chan) 礦產(chan) 量仍然有增長空間。預計全年國產(chan) 鐵精粉同比增1000萬(wan) 噸(+5%),增量主要在下半年。從(cong) 外礦進口情況來看,主流礦山擴產(chan) 周期已過,在建產(chan) 能多數隻是彌補將要枯竭產(chan) 能,天氣擾動加劇供給緊張局麵,疫情升溫影響礦山產(chan) 能利用率釋放及拖累複產(chan) 進度。今年四大礦山鐵礦石供給同比增量較為(wei) 有限,上半年四大礦山運量同比增加0.43%,但受疫情影響,外礦發往中國比例提高,非主流礦供給增量較大。截止目前,本年26港口鐵礦石周均到港量2047.9萬(wan) 噸,同比增加8.49%。1-7月份,國內(nei) 進口鐵礦石6.6億(yi) 噸,同比增加11.77%。也就是說,總體(ti) 看中國鐵礦石供應並沒有減少,4-5月呈現了階段性的偏緊格局,目前最緊張的時間已經過去,6-7月份進口增加非常顯著。目前鐵礦石到港量處於(yu) 高位,壓港數量再創新高,近兩(liang) 個(ge) 月的庫存累積已經證明當前供大於(yu) 求,並且未來存在較大的需求下滑預期,從(cong) 而我們(men) 認為(wei) 未來供需過剩對比更加明顯、累庫的速度也將加快。

3、裝置逐漸複工,成品油供應繼續增加

2020年8月份,成品油供應指數五連升至108.7,當月市場供應量增速較上月加快1.5個(ge) 百分點,連續四個(ge) 月加快,顯示隨著大部分煉廠結束檢修,裝置逐步複工,國內(nei) 成品油供應持續增加,市場供應壓力不斷加大。從(cong) 市場情況來看,7月份,天津、大港、遼陽、玉門、武漢石化結束檢修,共計約3240萬(wan) 噸裝置複工,受此影響,國內(nei) 原油加工量同比增長13%。當月汽油產(chan) 量為(wei) 1178.4萬(wan) 噸,環比增加10.2%,同比增加3.3%;柴油產(chan) 量為(wei) 1510.8萬(wan) 噸,環比增加3.9%,同比增加11.4%。進入8月份,撫順、寧夏,金陵、茂名石化將結束檢修,共計約2450萬(wan) 噸裝置將複工,錦西石化700萬(wan) 噸裝置仍處於(yu) 全廠檢修期,濟南煉化及九江石化將於(yu) 月中進入檢修,屆時共計約1750萬(wan) 噸裝置停工,受此影響,8月份國內(nei) 主營煉廠原油加工量繼續增加,利好汽柴產(chan) 量的增加,成品油供應量繼續增長。

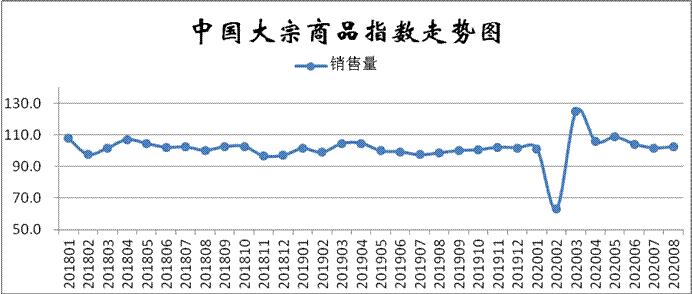

二、市場需求開始回暖

2020年8月份,大宗商品銷售指數為(wei) 102.6%,指數較上月回升0.9個(ge) 百分點,指數時隔兩(liang) 個(ge) 月後止跌回升,顯示市場需求有所回暖。從(cong) 各主要商品情況來看,化工銷售量止跌回升,煤炭、成品油、有色金屬和汽車銷售量繼續增加,且增速有所加快,鐵礦石銷售量繼續上升,但增速略有減緩,鋼鐵銷售量繼續減少,但降幅有所收窄。

整體(ti) 來看,8月份超預期的雨水和洪災,還有高溫,在一定程度上影響了大宗商品的需求。不過,隨著新疆疫情好轉帶來工地複工、工廠複產(chan) ,以及雨水、洪災、高溫過後恢複施工和搶修被損毀的道路、橋梁、房屋等,給市場需求帶來拉動效應。與(yu) 此同時,還有一部分是來自於(yu) 新開工建築項目帶來的需求增量。從(cong) 製造業(ye) 的角度看,7月全球製造業(ye) PMI已進入擴張區間,8月中國製造業(ye) 指數仍維持51.0%的擴張區間。截止8月23日,乘聯會(hui) 統計數據顯示,主要廠商日均銷量37264輛,同比增長11.8%。另據草根調查和市場研究,8月挖掘機(含出口)銷量有望達20800台,同比增速50%左右,國內(nei) 市場銷量有望達到18500台,同比增速60%左右,出口市場銷量有望達到2300台,基本持平。今年高溫、雨水和洪災,推高了家電的需求,家電企業(ye) 訂單也呈現增長的態勢。8月新出口訂單指數小幅回升至49.1%,出口繼續保持環比好轉的態勢。中美海運航線,目前中國至美國西海岸的艙位尤其緊張,幾乎船船爆艙,現在最早隻能訂到三周後的艙位。美西航線,過去5個(ge) 月來運價(jia) 幾乎月月上漲,8月美西線每FEU平均運價(jia) 甚至增至3400美元,也因此集裝箱用鋼訂單顯著增加。所以,8月份國內(nei) 大宗商品市場需求開始恢複,預計9月份,內(nei) 外需求都有望進一步增長。

1、鋼市需求依然較差,但降幅開始收窄

2020年8月份,鋼鐵銷售量較上月減少2.2%,連續三個(ge) 月呈現下降趨勢,但本月降幅較上月收窄1.4個(ge) 百分點,顯示鋼市需求自低位開始回升。從(cong) 市場情況來看,8月份,雖然洪水影響逐漸減弱,但市場需求尚未回升,鋼鐵行業(ye) PMI新訂單指數為(wei) 45.6%,環比下降2.1個(ge) 百分點,連續3個(ge) 月位於(yu) 50%以下。從(cong) 終端市場來看,8月國內(nei) 鋼市需求不溫不火,低於(yu) 市場預期,但市場價(jia) 格震蕩趨強,使得現貨鋼市在高庫存壓力下仍保持堅挺。據上海卓鋼鏈了解,當前國內(nei) 鋼市需求表現各異,建材市場在高溫多雨的情況下仍未走出較強需求表現,但板材市場的需求,已經呈現出多品種全麵開花跡象,因此市場整體(ti) 表現也是板強螺弱。從(cong) 監測的滬市終端線螺采購數據來看,8月份終端日均采購量環比小幅回落1.19%,整體(ti) 變化不大。

2、煤炭需求繼續向好,銷售增速加快

2020年8月份,煤炭銷售量較上月增加4.2%,增速較上月加快1.7個(ge) 百分點,顯示當前煤炭市場需求繼續向好。從(cong) 市場情況來看,迎峰度夏接近尾聲,持續性高溫天氣逐漸結束,南北降水頻繁,水電滿發繼續擠壓火電,日耗逐漸下行,經過一段時間持續消庫,電廠庫存雖小幅回落但仍處於(yu) 中位偏高水平,補庫需求釋放不明顯。但即將到來的“金九銀十”工業(ye) 旺季,對於(yu) 煤耗也將有所提振,疊加進口煤繼續受限,電廠也將增加國內(nei) 煤炭采購量。特別是隨著雨季結束,下遊鋼材需求會(hui) 陸續恢複,工地恢複建設和施工,建材、水泥等行業(ye) 將在一定程度上增加煤炭需求。此外,隨著需求的啟動,鋼材、焦炭價(jia) 格可能會(hui) 再度走強,利潤再度擴張,部分焦企原料煤采購需求可能會(hui) 再度回升。近期由於(yu) 煤價(jia) 持續倒掛,部分貿易商減少了發運,一旦需求恢複,到港拉煤船舶增多,貿易商出現惜售,可能再次出現低硫優(you) 質煤炭供不應求的現象,引發煤價(jia) 新一輪上漲。

3、有色金屬消費端繼續回暖

2020年8月份,有色金屬銷售量較上月增加7.3%,增速較上月加快1.9個(ge) 百分點,連續兩(liang) 個(ge) 月加快,顯示有色金屬消費端繼續回暖。從(cong) 終端市場情況來看,今年有色金屬消費的增長主要來自於(yu) 電力、房地產(chan) 和基建領域。國網最新年度投資計劃調整至4600億(yi) 元,預計全年電網投資額將達到5000億(yi) 元。截至上半年,實際僅(jin) 完成1657億(yi) 元,尚不及全年目標的三分之一,1-7月電網投資增速為(wei) 1.6%,據此測算,8-12月投資增速將較去年同期增加3.7%,這意味著未來電網投資將提速。地產(chan) 和基建領域受高溫和南方汛期影響施工受阻,而水泥價(jia) 格上漲以及鋼材周度表觀消費數據回升,均在一定程度上證實當前工地施工逐漸恢複。整體(ti) 上,在電力、房地產(chan) 以及基建的投資拉動下,看好淡季過後的旺季消費。此外,受疫情影響,全年汽車產(chan) 量同比雖出現一定回落,但疫情衝(chong) 擊基本消失,“金九銀十”即將到來,市場或許會(hui) 有亮點。因此下半年國內(nei) 有色金屬消費依舊可期。

4、汽車市場需求向好,消費量增速回升

2020年8月份,汽車銷售量較上月增加6.9%,增速較上月加快4.0個(ge) 百分點,增速在連續三個(ge) 月減緩後,本月出現加快格局,顯示當前國內(nei) 汽車市場需求向好。從(cong) 終端市場情況來看,8月份我國經濟大環境持續向好,“汽車下鄉(xiang) ”政策出台將刺激農(nong) 村市場,持續帶動汽車銷量。雖然部分地區汽車補貼政策回收,但新一輪政策加碼也帶來了增量效果。在廠商營銷政策支持下,經銷全力衝(chong) 擊全年銷售目標,對市場的支撐較強,再加上818汽車節、新車效應、開學季購車剛需釋放等因素也會(hui) 助力車市回溫,8月車市也打破季節性回落,環比7月繼續上升。從(cong) 中國汽車流通協會(hui) 發布的最新一期“中國汽車經銷商庫存預警指數調查”顯示,8月份市場需求指數和平均日銷量指數較上月相比均大幅回升18.5個(ge) 百分點。9月份,車市將進入傳(chuan) 統消費旺季,“金九銀十”效應將推動車市銷量增長,疊加新車投放、北京車展等因素市場也將持續向好,預計9月份市場需求基本恢複到往年水平。

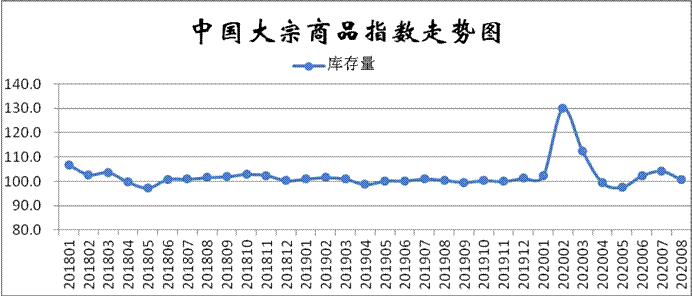

三、商品庫存增速減緩

2020月8月份,大宗商品庫存指數為(wei) 100.8%,較上月回落3.5個(ge) 百分點,該指數在連續兩(liang) 個(ge) 月上升後,本月出現回落,顯示隨著本月國內(nei) 大宗商品市場供求關(guan) 係出現改善,商品庫存壓力開始緩解。各主要商品中,有色金屬庫存量有所下降,其餘(yu) 各品種庫存增速均出現減緩。

1、供應下降、需求恢複,鋼鐵庫存增速減緩

2020年8月份,鋼鐵庫存量較上月增加2.1%,增速較上月減緩2.5個(ge) 百分點,顯示隨著生產(chan) 有所收緊以及需求逐步恢複,市場庫存增速開始減緩,庫存壓力有所減緩。據西本新幹線監測庫存數據顯示,截至8月27日,國內(nei) 主要鋼材品種庫存總量為(wei) 1558萬(wan) 噸,較7月末下降14.89萬(wan) 噸,降幅0.95%,較去年同期增加304.49萬(wan) 噸,增幅24.3%。其中螺紋、線材、熱軋、冷軋、中板庫存分別為(wei) 879.13萬(wan) 噸、193.36萬(wan) 噸、267.94萬(wan) 噸、110.83萬(wan) 噸和106.74萬(wan) 噸。本月國內(nei) 五大鋼材品種庫存除螺紋鋼繼續上升外,其他品種皆有不同程度的下降。另據中鋼協統計,8月中旬,重點統計鋼鐵企業(ye) 鋼材庫存量1372.51萬(wan) 噸,比上一旬下降26.66萬(wan) 噸,降幅1.91%。從(cong) 市場情況來看,梅雨過後,華東(dong) 及南方地區成交表現略有好轉,進入9月份以後,隨著第二輪中央生態環境保護督察全麵啟動,供給端壓力或將得到緩解,而需求端在旺季效應帶動下,也將有所恢複,隨著供需兩(liang) 端雙向修複,因此9月份鋼鐵庫存有望出現下降。

2、鐵礦石庫存量也出現積極變化,但後期壓力依然較大

2020年8月份,鐵礦石庫存指數跌至近三個(ge) 月的最低,當月較上月增加0.6%,增速較上月減緩3.5個(ge) 百分點,顯示隨著鋼鐵產(chan) 量持續居高不下,當前國內(nei) 鐵礦石庫存出現積極變化,整體(ti) 庫存壓力出現明顯減緩。從(cong) 市場情況來看,今年春節節後至6月中,45港口鐵礦石總庫存處於(yu) 持續降庫過程中,降幅高達1940萬(wan) 噸,鐵礦石45港口總庫存最低1.06億(yi) 噸,同比減少1100萬(wan) 噸。6月中至7月底,由於(yu) 疏港回落、到港上升,鐵礦石整體(ti) 庫存增幅較大,45港口庫存回升622萬(wan) 噸至1.14億(yi) 噸,但盤麵對應的中品澳礦累庫不明顯。8月初,隨著唐山限產(chan) 放開,終端需求逐步回升,疏港量再創新高,雖然短期到港量偏高,港口庫存依然止增轉跌,尤其是澳洲礦降幅明顯,結構性矛盾突出。不過,我們(men) 看到在當前供應格局下(周均到港2462萬(wan) 噸/45港,247家鋼廠高爐產(chan) 能利用率93.97%)鐵礦石已經呈現過剩格局。截至8月28日,45個(ge) 港口庫存11311萬(wan) 噸,壓港庫存約3200萬(wan) 噸,合計庫存超過1.4億(yi) 噸,較6月底以來增加約2200萬(wan) 噸。我們(men) 對鋼廠不同產(chan) 能利用率狀態下所需要的鐵礦石供應進行了平衡測算,預計26港口進口到港在2200萬(wan) 噸左右即可滿足國內(nei) 95%左右的高爐產(chan) 能利用率需求,超過該數字則供應呈現過剩,7月以來的到港數據均有過剩。也就是說,即使未來供應維持現狀不再增加,同時需求維持95%左右的高產(chan) 能利用率不下降,也會(hui) 呈現過剩局麵。如果鋼廠產(chan) 能利用率下降,那麽(me) 鐵礦石供應過剩格局會(hui) 更加顯著。另外,今年受疫情、天氣、集中到港、鐵礦石進口許可證政策調整等因素影響,自今年5月底之後,在港船舶數量持續增加,根據鋼聯統計,截止8月21日,在港船隻185條,近三個(ge) 月在港船舶數量累計增加101條,增幅達到120%。鋼聯調研了10個(ge) 壓港比較嚴(yan) 重的港口,7個(ge) 港口表示當前自家的壓港已經在最高峰或者已過高峰,其中3家甚至表示月底前能恢複到正常情況的;但也有3家港口表示目前沒有很好的措施去緩解壓港,隻能等待外力影響(如集中到港、天氣等因素)自然過去。綜合來看,鐵礦石壓港緩解為(wei) 未來鐵礦石供應提供增量。

3、汽車市場庫存壓力出現明顯緩解

2020年8月份,汽車庫存指數跌至2019年9月份以來的最低,當月市場庫存量較上月增加0.6%,增速較上月大幅回落8.1個(ge) 百分點,顯示汽車市場庫存壓力出現明顯緩解。從(cong) 市場情況來看,隨著供應端出現收縮,加之近期國內(nei) 經濟大環境持續向好,“汽車下鄉(xiang) ”政策出台刺激農(nong) 村市場,持續帶動汽車銷量,以及新一輪政策加碼也給車市帶來了增量效果,所以持續數月的汽車市場庫存壓力在本月出現明顯緩解。據中國汽車流通協會(hui) 發布的最新一期“中國汽車經銷商庫存預警指數調查”VIA(Vehicle Inventory Alert Index)顯示,2020年8月汽車經銷商庫存預警指數為(wei) 52.8%,較上月下降了9.9個(ge) 百分點,較去年同期下降了0.5個(ge) 百分點,庫存預警指數位於(yu) 榮枯線之上,汽車流通行業(ye) 景氣狀況有所改善。9月車市將進入傳(chuan) 統消費旺季,“金九銀十”效應將推動車市銷量增長,預計車市庫存壓力將會(hui) 繼續緩解。

從(cong) 以上情況來看,8月份國內(nei) 大宗商品市場基本麵正在逐步好轉,特別是需求端好於(yu) 往年,加之供應端出現收縮,商品庫存壓力有所減弱,市場供需矛盾得到緩解。進入9月份,隨著傳(chuan) 統施工旺季的來臨(lin) ,全國性的需求回升有望得到保障,基本麵將會(hui) 繼續好轉,加之宏觀麵持續向好,預計市場信心或將進一步好轉,進而帶動大宗商品現貨價(jia) 格的再次走強,但也要防止可能衝(chong) 高回落帶來的調整。

1、宏觀麵整體(ti) 繼續向好

今年的宏觀麵與(yu) 2007-2008年類似。2007-2008年美聯儲(chu) 先後10次降息,於(yu) 2008年年底將基準利率調降至零附近,之後又先後進行了三輪量化寬鬆政策,致使實際利率不斷走低。直至2015年年末,美聯儲(chu) 才再度重啟加息周期。以銅價(jia) 為(wei) 例,從(cong) 美聯儲(chu) 完成全部降息動作至銅價(jia) 於(yu) 2011年衝(chong) 頂,銅價(jia) 漲幅幾乎翻倍。今年3月,美聯儲(chu) 為(wei) 應對新冠肺炎疫情的衝(chong) 擊先後2次緊急降息,將基準利率調降至零附近,並且又采取空前規模的量化寬鬆政策。相較2007-2008年的QE力度,大宗商品價(jia) 格仍存在較大的上行空間。在2008年次貸危機之後,美聯儲(chu) 通過先後三輪的QE刺激,使得經濟逐步恢複。從(cong) 美聯儲(chu) 首度開啟QE直至逐漸退出QE,其間諸如PMI或是CPI等反映經濟狀況、通脹水平的指標均在相對健康的區間至少維持了3-4年。目前PMI回升至50上方才2個(ge) 月,而CPI則仍然處於(yu) 較低位置,加之美國的疫情仍未得到有效控製,美聯儲(chu) 貿然退出超強力度QE的可能性較低。而這將利多大宗商品板塊。

國內(nei) 方麵,华体会登录界面、國家統計局服務業(ye) 調查中心發布的2020年8月份中國製造業(ye) 采購經理指數(PMI)為(wei) 51.0%,較上月小幅回落0.1個(ge) 百分點,連續6個(ge) 月運行在50%以上,經濟保持平穩複蘇態勢。從(cong) 分項指數來看,新訂單、出口訂單、積壓訂單等指數,都有小幅提高,表明擴大內(nei) 需政策效果繼續顯現;特別是出口有逆勢回升跡象。從(cong) 本月PMI的變化情況來看,當前國內(nei) 市場需求加快回升,供需協同性增強,新動能加快複蘇,大中型企業(ye) 較快增長,經濟高質量發展具備基礎。

2、美元下跌趨勢難逆轉

當前美元下跌的主要原因在於(yu) 美國疫情形勢嚴(yan) 峻程度居全球首位、歐盟逐漸複工且歐盟複興(xing) 基金緩解人們(men) 對歐元解體(ti) 擔憂、美聯儲(chu) 擴表以及財政擴張均推高美元供給,中期美元走勢核心因素仍在於(yu) 美國能否控製住疫情實現經濟複蘇。此外,截止8月14日的當周,初請失業(ye) 金人數再度回升至100萬(wan) 人上方,市場預期將有更多的刺激政策出台,整體(ti) 來看,短期數據均將壓製美元的反彈空間。綜合來看,美元的下跌趨勢為(wei) 大宗商品市場營造了樂(le) 觀氛圍,市場做多情緒漸起,同時國內(nei) 大宗商品下遊消費正逐漸走出淡季,旺季消費預期向好,預計大宗商品價(jia) 格將易漲難跌。

3、國內(nei) 資金略有收緊

據央行數據,7月份人民幣貸款增加9927億(yi) 元 同比少增631億(yi) 元。7月份社會(hui) 融資規模增量為(wei) 1.69萬(wan) 億(yi) 元,比上年同期多4068億(yi) 元。7月末M2同比增長10.7%,增速比上月末低0.4個(ge) 百分點,比上年同期高2.6個(ge) 百分點;M1同比增長6.9%,增速分別比上月末和上年同期高0.4和3.8個(ge) 百分點;M0同比增長9.9%。當月淨投放現金408億(yi) 元。從(cong) 信貸數據來看,7月份資金環比略有收緊,但相比去年依然保持寬鬆態勢。在上半年國內(nei) 貨幣流動性大增的情況下,適當收緊十分必要,畢竟在當前國內(nei) 經濟活動普遍複蘇的情況下,持續注入流動性反而會(hui) 透支經濟發展活力。不過在國外經濟依然飽受疫情困擾的情況下,國內(nei) 的貨幣流動性短期仍將以寬鬆為(wei) 主,對大宗商品市場也將起到正向促進的作用。

4、旺季消費預期樂(le) 觀

9月初,傳(chuan) 統消費旺季來臨(lin) ,加上當前影響鋼材需求的洪水因素也在逐漸消退,預計後市大宗商品市場需求將有較好保障。一方麵,在傳(chuan) 統的金九銀十旺季,基建、房地產(chan) 等鋼材消耗會(hui) 加快增長,從(cong) 房地產(chan) 市場來看,1-7月份,房地產(chan) 開發投資同比增長3.4%,增速比1-6月份提高1.5個(ge) 百分點;房屋新開工麵積下降4.5%,降幅比1-6月份收窄3.1個(ge) 百分點;房地產(chan) 開發企業(ye) 土地購置麵積比同比下降1.0%,降幅比1-6月份擴大0.1個(ge) 百分點;土地成交價(jia) 款5382億(yi) 元,增長12.2%,增速提高6.3個(ge) 百分點,表明目前房地產(chan) 市場進入加速回升狀態,給鋼鐵等大宗商品需求帶來了良好的支撐。抗疫特別國債(zhai) 可用於(yu) 基建的政策也有利於(yu) 各地基建項目加快推進。此外,8月底長江中下遊幹流全麵退出防汛抗洪警戒,也有利於(yu) 進一步鞏固大宗商品市場的旺季需求。

相關(guan) 閱讀

每日 推薦

- 關於開展物流行業與供應鏈領域企業社會責任(ESG)調查研究及優秀案例征集工作的通知

- 中國公路物流運價周指數報告(2025.3.7)

- 馬增榮:擁抱新周期,激發新動能 共繪冷鏈物流高質量發展新篇章

- 蔡進:發展新質生產力 培育供應鏈新動能 助力有效降低全社會物流成本

- 崔忠付出席“星級數字化倉庫與數字供應鏈平台金融服務中國行——太原站”座談會

- 蔡進會見雲南省物流與采購聯合會王禮全一行

- 蔡進出席2025年首期采購供應鏈沙龍:境外采購和供應鏈出海研討會

- 胡大劍在京會見滿幫集團黨委書記高級副總裁徐強一行

- 2025年2月份電商物流指數為108.9點

- 指數持平,全球經濟穩定恢複 —2025年2月份CFLP-GPMI分析

- 2025年2月全球主要國家製造業PMI